マイホームがほしいな、けれど貯金がないよー

長引く不況でお給料の下落により、貯金が思うように進まないという人がいます。

そうしているうちにアベノミクスで、不動産価格も上昇するだろうという希望もあり…

賃貸住まいで家賃を払うくらいなら、不動産も上がる「だろうし」、

マイホームがほしいなーという人が増えているように感じます。

マイホームを買う場合、頭金や自己資金はいくら用意すればいいか?

予算作りにも大きく影響してくる、頭金や住宅ローンについて考えましょう。

マイホームを買う時に必要な現金と住宅ローン事情

不動産を購入する場合は新築中古問わず、一定の手数料が必要になります。

額面の大きなもので、仲介する不動産屋さんへの仲介手数料や、不動産取得税。

固定資産税や火災保険(地震保険)の費用でしょうか。

一般的に言えば、マイホーム購入に必要な諸費用は、購入する金額の8%~10%くらい。

もし2000万のマンションが欲しいならば、諸費用で160万。

200万あればよいって感じでしょうか。

ところが2014年3月19日付けの日経新聞記事によりますと、

住宅ローンの頭金ゼロ「フルローン」や、ごくまれなケースでこの諸費用まで融資する

「オーバーローン」のケースも増えているんだとか。

フルローンなら諸費用のみ、オーバーローンなら現金ゼロでも

マイホームを買えるってワケなのですね。

| フルローンの場合に必要な現金は? | オーバーローンの場合に必要な現金は? |

| 購入額の1割(頭金ゼロ+諸費用が8%~10%) | 現金一切ゼロ (不動産価格+諸費用8%~10%がローン価格) |

頭金や自己資金ゼロでのマイホーム取得リスク

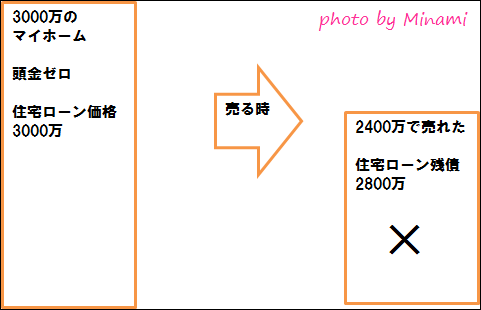

しかし、頭金や自己資金ゼロで買える場合、住宅ローン金額が当然のことながら増えます。

シミュレーションをして返済できるならアリですが、働けなくなったなどで

自宅を手放さないといけない時に最大のリスクが訪れます。

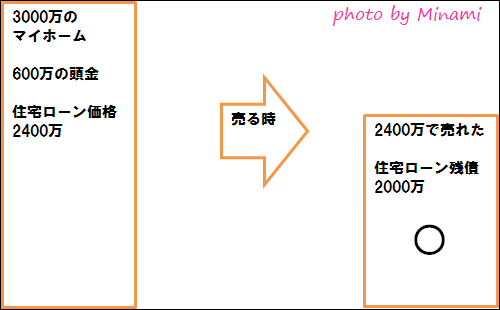

一般的に、特に新築でマイホームを買った場合はですね。

自分たちが購入した値段より安価で売れるケースが多いのです。

新築で買って中古で売る場合、すぐに売っても6割程度になるという試算もあります。

三菱総合研究所のローン破綻調査によれば、頭金2割入れていた人の方が

売却価格で残った住宅ローンの残高(残債)を支払いきれるのだとか。

一方で、不動産価格に対する住宅ローンの割合が増えるということは残債も増えます。

つまり、売却した額で残債をまかなえないリスクが生じますよね。

景気が少し良くなると、銀行は住宅ローンや不動産融資へ積極的になります。

不動産が自宅用であれ投資用であれ、銀行の融資情勢はそう大差がないと実感しています。

住宅ローンの場合は特に、みなさんが毎月もらえるお給料が原資になるので、

貸し手となる銀行も積極的!!

貸出残高増やしたい銀行の思惑が、先ほどのフルローンやオーバーローンのケースに

当てはまるのだとか。

マイホームを買いたい時の必要な現金まとめ

- マイホーム予算の3割(頭金2割・諸費用1割)を目標に貯金をしながら

マイホーム探しを続けて、もしどうしても欲しい物件があれば

頭金の額を銀行と相談をする

というプランにすると、物件探しも貯金も楽しくなると思います。

目標のない貯金ってのもつまらないですしね。

しかしながら頭金が2割以上出せる場合、住宅ローンの金利でも優位になる傾向があります。

「フラット35」の場合、頭金が1割に満たないと、1割以上の場合に比べてローン金利が

0.4%ほど高くなっています。

じゃあ、手元の現金がキツキツでも頭金を入れた方がいいのか?というとこれも違う。

手元に現金がないのも危険だと言わざるを得ないのではないでしょうか。

一般的に働けなくなった時に、

最低でも6カ月分の生活費は貯蓄として残しておくべきと言われています。

つまり、住宅購入時に差し出す頭金だけを目標にするのもNGなんですね。

住宅購入予算を思い描きながら貯金を改めて目標立ててみる。

いい物件があって交渉したけどダメだったって場合も、その分貯金が増えたと割り切る。

マイホーム購入をきっかけに、お金のことを改めて考えてみるといいと思います。

>>住宅購入に必要な現金や貯金をもう少し詳しく学んでみる